2月に入っての未曽有の米株価急(暴)落に引きずられて世界同時株価急落が起きましたが、その後急落の半分ほど取り戻すなど、現在株式市場は落ち着きを取り戻しつつあるようです。しかし、今回の急落劇を局地的バブルの破裂として片づけられるかどうか、まだまだ予断は許されないようです。

ロイター通信は次のようにベテランの米国投資家のコメントを伝えています。「…市場には、さしたる確信もないまま『パーティー』に加わろうと、インデックス・ファンドやETFなどの購入を通じて流れ込んだ大量の足の速いお金(ホットマネー)が存在し、先週は恐らくは年内により大きな事件が起きる単なる予兆にすぎないとの見方を示した」(2月18日付ロイター(*))

そうです。何よりも各国中央銀行の超金融緩和政策によるマネー供給が、空前のカネ余りとなり投機マネー(ホットマネー)となって、あらゆる金融市場に流れ込み、株式バブル、債券バブルとなって現れています。このバブルが立ち行かなくなりつつあることを示したのが、先々週の株急(暴)落劇でした。多分今後とも米株式市場も、そしてそれに引きずられて各国の株式市場も不安定な動きとなっていくと思われます。

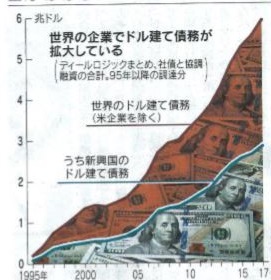

一方、この空前のマネー供給により世界的に債務(借金)を膨らませ、とくに途上国や新興国企業のドル債務が急膨張し、グローバルなリスクとなっています(下記の昨日(19日)の日経新聞記事を参照ください)。その債務は、新興国で2兆8350億ドル(17年末、約360兆円)にも上っています。

今後、米国の金利上昇とそれに連動するドル高が予想されますが、この二重パンチで途上国・新興国の債務返済や借り換えが滞り、それがグローバルリスクとして顕在化する可能性あり、という訳です。実際、米金利上昇警戒で、新興国からマネーが流出に転じている状況となっているようです(2月20日日経新聞(**))。

こうした金融バブルを抑えるのは、まず中央銀行の超金融緩和政策を停止することです。日銀の場合、国債等を大量に購入することをやめ、出口戦略を真剣に模索しなければなりません。次に、金融取引税(FTT)を実施し、ホットマネー(投機マネー)の移動にブレーキをかけることです。FTTからの税収を国内外の貧困・格差対策に使用すれば(SDGs達成に向け)、一石二鳥にも三鳥にもなるでしょう。

【日経新聞】企業のドル債務 膨張 昨年末、世界で21兆ドル ドル高進めば新興国に打撃

世界の企業によるドル建ての借金が膨張している。2017年末に米国企業を除き6兆ドル(約640兆円)と10年前の2倍以上。ドル高が進むと企業の債務返済負担が増え、さらなる信用低下に見舞われる恐れがある。アジア通貨危機を教訓に新興各国は備えを強化しているが、米インフレ観測などから金融市場もドル債務のリスクを意識しつつある。…以下、省略。

(*)【ロイター】古参投資家が警戒、「米株の波乱はまだある」

(**)【日経新聞】新興国マネー流出基調 半月で76億ドル

★図表は「【日経新聞】企業のドル債務 膨張 昨年末、世界で21兆ドル ドル高進めば新興国に打撃 」より