超円安が続き、物価値上がりが止まりません。インフレ抑制のため世界中の中央銀行が金融引き締めに踏み切る中、ひとり日銀が自らの首を絞めるような「金融緩和の継続」宣言を行なったため、ヘッジファンドなど国際投機筋が激しく円安攻撃を仕掛けているからです。すぐに打てる対策は為替介入とトービン税(通貨取引税)導入の検討です。

●沈没しつつある客船(日本丸)からわれ先に逃げ出す船員たち(日銀OB)

日経新聞電子版の名物コラムのひとつ「豊島逸夫の金のつぶやき」で、次のような驚くべき報告がありました。「(本年に入って)円を売っては買い戻す短期的売買を繰り返すヘッジファンドたちが、連戦連勝の勢いに乗って大胆に仕掛けてくる事例が急増し始めた…(こうした状況下で)筆者のプライベート面では、個人的に親しい日銀OBたちが、虎の子の退職金でドルや金を買うためのアドバイスを求めて来た。円という通貨の番人を40年以上勤めあげた人たちが、個人的な資産運用で円を持ちたがらないという傾向はショッキングであった」、と(注1)。

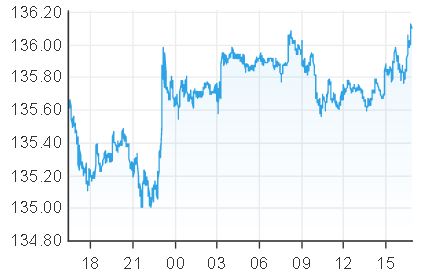

本年3月にはまだ1ドル115円台くらいだったのが4月に入るやどんどん安くなっていき、日銀OBたちは円の行く末がはっきり見えたので合理的な判断をしたと言えます。しかし、その行為はまるで国民の乗った客船・日本丸の沈没(の可能性)を察知した船員たち、すなわち日銀OBたちが国民を置いてきぼりにしてわれ先に逃げるようで、たいへん後味が悪いですね。

またこの日銀OBに続くように日本の個人金融資産が外国株や債券そして不動産、さらにこれらを含む投資信託にどんどん流れています(注2)。日本の富裕層や小金持ちたちはもはや日本の将来を当てにしていないようで、これでは「貯蓄から投資へ」と岸田総理がいくら叫んでも、日本に投資資金は回りません。

●円の適正価格はいくらか? 90円74銭または110円前後

以前にも述べましたように、為替相場を決めるのは、次の3つ要素です。①貿易、②金利差、③ヘッジファンドなど投機筋(池田雄之輔『円安シナリオの落とし穴』日経プレミアシリーズ)。ところが、この間経済紙やオンラインでの(金融系)エコノミストたちの主張は、③がすっぽりと抜け落ちています。例えば、この間オンライン投稿数が最も多いみずほ銀行チーフマーケット・エコノミストの唐鎌大輔氏の円安に関する所論は、巨額の赤字貿易があり、円だけがマイナス金利なので、「今の円安はファンダメンタルズに沿った動きである」として、投機の「と」の字もありません(注3)。

わずか3か月で円相場が115円台から135円台へと約20円、17~18%も下落してしまったことを①と②だけで説明するのはあまりに非論理的ではないでしょうか。だからでしょうか、彼の分析では円安を止めるための対策は取りようがなく、「基本的にはFRBの正常化プロセスがつまずくことでしか円安は止まりようがないだろう」と言う始末です。

つまり、今日の円安の20円分は基本的にヘッジファンドなど国際投機筋の円安攻撃によってもたらされているのですが、ではそもそも「ファンダメンタルズに沿った」相場の適正価格はいくらでしょうか。

以前日経新聞の記事に載った購買力平価から導き出された価格では「110円前後」というものでした。さらに、米銀のバンク・オブ・アメリカ(バンカメ、BofA)の分析によれば、ファンダメンタルズに基づくBEER(均衡為替レート)モデルに示す適正価格は、何と「約49%高い90円74銭と推定される」(円相場1ドル=135円25銭、6月24日)とのこと(注4)。

どちらのレートにせよ、現在のドル円相場は20円~40円も円安に振れており、この要因として上記①と②だけでは説明がつかず、従って投機筋による仕掛けという③によってもたらされていることが分かります。このことは、投機筋を封じ込めることができれば相当円安を防ぐことができることを意味します。

●物価値上がりは第2ステージへ、即効性のある政策=トービン税提案を

電気料金が毎月のように値上がりし、他の商品も再値上げ、再々値上げという状況が続いていますが、実はこれからが物価高騰の本番になると言われています。そしてこの背景には米国と日本の金利差が一層拡大することを射程に入れた投機筋の引き続く円安攻撃があり、輸入物価の高騰が予想されるからです。

どうすればこの円安を防ぐことができるかですが、一つは貿易を黒字化させること、二つは日銀も金利を上げること、三つは投機筋の仕掛けを止めることです。が、前二者を短期間で実現するには困難で、即効性があるのは投機抑制です。まず円買いドル売りの為替介入を図り、しかしこれだけではヘッジファンド等はギブアップしないでしょうから、2014年に中国の人民銀行が行ったように(注5)、日銀も当局も「トービン税(通貨取引税)導入の検討」を宣言すべきでしょう。まずは投機筋に対して、断固として円相場を守に抜くという態度を示すことです。

現在投機筋は「円キャリー取引」や「円空売り」等(円安になるほど儲ける)という仕掛けとは別に「日本国債売り」(日銀が円安に耐え切れず金利を上げれば儲ける)という手法でも仕掛けています。ここら辺の分析は、金融系エコノミストたちはまったく行ってなくて、オンラインでは野口悠紀雄・一橋大学名誉教授だけが行っているという有様です(注6)。

いずれにせよ、この夏から秋にかけて、米国金利さらなるUP⇒投機筋の円安攻撃激化⇒いっそうの円安の進展⇒さらなる消費者物価の高騰という道筋が見えていますので、トービン税(通貨取引税)議論が復活してくることは間違いありません。申すまでもなく、トービン税(通貨取引税)が実施されればその税収も半端なものではないでしょうから、国際連帯税的な要素として制度設計することが可能だと思います。

(注1) 【日経】「日銀は永遠のハト派」ヘッジファンドは140円狙い

(注2)【日経】家計資産、脱「預金」の兆し 物価高・円安 防衛急ぐ

(注3)【東洋経済】今、為替を円安へと突き動かしているものは何か

(注4)【Bloomberg】円の適正価格は90円74銭、日銀がタカ派に転じれば下支えに-BofA

(注5)【日経】中国、「トービン税検討」でさざ波

(注6)【現代ビジネス】金利抑制を巡る日本銀行と海外ファンドの死闘、制するのはどちらか

※写真は、7月4日BS-TBS「報道1930」での「日銀“異次元”死守のツケ 海外ファンドとの攻防」から(動画:前半はウクライナ情勢で16分頃から)